Formação Express #5: Como elaborar estudo de viabilidade para a sua empresa

Esta publicação (com vídeo no final) destina-se a quem quer saber quais os pontos essenciais para elaborar, analisar e avaliar um projeto de investimento.

Seguiremos todos os passos do processo, começando pela definição dos pressupostos, a previsão dos investimento, a projeção de vendas e custos, a criação de um plano de financiamento e, por fim, como interpretar o resultado final e efetuar a avaliação do projeto.

Objetivos:

- Estruturar um projeto de investimento.

- Identificar os diferentes tipos de investimento;

- Conhecer e inter-relacionar as fases de elaboração de um projeto;

- Elaborar e analisar um projeto de investimento;

- Adequar o processo de financiamento às características do investimento;

- Dominar instrumentos básicos para análise de sensibilidade e risco, na apreciação de projetos;

- Utilizar o Software Business Planner como ferramenta adequada à implementação e análise de projetos

Este conceito "express" é totalmente orientado para dicas e boas práticas sobre diversas temáticas de gestão. Sempre com conteúdos online e de curta duração.

O que deve conter um Estudo de Viabilidade?

Essencialmente 4 aspetos.

- Plano de Investimento

- Plano de Exploração

- Plano Financeiro

- Viabilidade Económica e Financeira

O que é preciso para um plano de investimento?

Em primeiro lugar é importante perceber qual o montante do investimento.

Depois, ser claro como é que vai ser repartido ao longo do tempo (vida útil do projeto).

Por último, que tipo de investimentos serão feitos e qual a divisão que irá ser feita do projeto. Ou seja, qual a aplicabilidade que vai haver desse investimento.

O que deve incluir o plano de exploração + plano financeiro?

Esta secção deve formular de forma credível e compreensível um conjunto de projeções que reflitam a performance da organização.

Deve incluir um conjunto de pressupostos onde cada projeção deve ser clara e precisa. Por exemplo: projeção de rendimentos para 3 ou 5 anos; no primeiro ano por mês, no segundo por quadrimestre, etc.

Atenção que:

- A projeção dos cash flows para os primeiros anos deverá ter o maior detalhe possível.

- Folha de balanço e demonstração de resultados que reflitam as posições patrimonial e financeira.

- Outras projeções financeiras, nomeadamente de vendas e análise "break-even".

Outro aspeto importante quando estamos a elaborar um projeto de investimento: Minimizar riscos.

Deve-se assegurar que os pressupostos podem ser justificados e são consistentes com a atual economia, mercado, tendências, etc.

Os pressupostos mais importantes devem ser bem explicados no plano.

Devem ser estudados cenários mais favoráveis e menos favoráveis (por exemplo, análise de sensibilidade).

Como usar um projeto de investimento?

A maioria das pessoas pensa que elaborar um projeto de investimento é algo necessário para começar uma empresa, candidatar-se a um sistema de incentivo Portugal 2020, a um empréstimo ou para encontrar investidores.

É verdade que é vital para tudo isto, mas serve para muito mais. Preparar um projeto de investimento e um plano de negócios é uma forma lógica e organizada de olhar para todos os aspetos mais importantes de uma ideia de negócio.

Invista o tempo necessário para o fazer validar. Só depois deverá avançar para as componentes da implementação e/ou apresentação.

Um projeto de investimento não é uma estrutura rígida, devendo ser flexível de acordo com a constante mudança dos mercados.

É ainda parte de um processo mais vasto - a implementação da sua ideia!

Por isso, deverá ser acompanhado de um plano de negócios.

O ideal é ver um plano como uma parte essencial de todo o processo de criação de valor. Ou seja, a elaboração de um projeto de investimento é a parte que vai representar a transcrição da nossa estratégia para a parte financeira e para a parte da viabilidade da empresa.

Mesmo o melhor dos planos é desperdiçado se ninguém o seguir e implementar.

O processo específico de um projeto de investimento abrange as seguintes fases

- Determinação de objetivos (não só objetivos financeiros mas também objetivos económicos);

- Seleção do método de combinação dos recursos disponíveis para alcançar os objetivos;

- Determinação das despesas e receitas associadas à efetivação da escolha;

- Seleção da proveniência de recursos;

- Enquadramento legal e administrativo do projeto.

Tradução das fases em termos de estudos

- Estudos de mercado e localização;

- Estudos técnicos e de dimensão;

- Estudos de enquadramento legal, social, ambiental, etc.;

- Estudos de rendibilidade financeira e económica (análise da viabilidade).

Investimento - em sentido económico, técnico e financeiro - é não só a criação ou aquisição de ativos fixos, como também toda a operação que tenha por objeto adquirir ou criar meios a serem utilizados permanentemente pela empresa durante um período.

Estrutura - Tipo de um dossier de investimento

#1 Análise/Avaliação da empresas e respetivo historial (partindo do pressuposto que a empresa já existe):

- Apresentação da empresa/empresário e responsáveis funcionais;

- Identificação de atividades principais e secundárias;

- Identificação histórica da empresa (produtos/tecnologias/capacidade/balanços, demonstrações de resultados e outros mapas de pelo menos 3 anos);

- Cultura da empresa e relação com o meio envolvente;

- Avaliação do espírito empreendedor;

#2 Apresentação do projeto e respetiva fundamentação

- Caracterização do novo projeto (tipo, produto-serviço e funcionalidades, localização, dimensão, relevância da concretização);

- Fundamentação (qualquer projeto precisa de uma fundamentação forte, clara e inequívoca, mesmo antes dos cálculos se perceba da sua absoluta necessidade).

#3 Estratégia do projeto

- Identificação da estratégia subjacente ao lançamento do projeto;

- Identificação da mais valia do projeto/criação de riqueza;

#4 Plano do projeto

Comporta a descrição e escalonamento temporal dos investimentos previstos.

Os estudos técnicos são fundamentais a nível do processo de decisão do investimento e para elaborar um projeto de investimento, na medida em que do realismo e justeza da solução técnica depende a validade da análise económica e financeira de rendibilidade.

Culmina na elaboração dos seguintes documentos:

- Descritivo caracterizador dos investimentos a realizar;

- Mapa síntese do investimento em valor;

- Calendário de execução dos investimentos.

#5 Plano de investimento

Comporta em detalhe os investimentos em capital fixo, capital circulante e ouros quando necessário.

Do escalonamento temporal do investimento depende a correta elaboração do plano de financiamento, nomeadamente, a harmonização das datas de encomenda, receção e pagamentos a fornecedores e mobilização de fundos próprios e alheios.

#6 Plano de exploração

- Estudos de mercado;

- Quadros de pessoal;

- Estrutura de custos e receitas operativas;

- Política de amortizações e provisões;

- Política de fundo de maneio e necessidades de fundo de maneio;

- Demonstração de resultados e outros mapas previsionais.

#7 Plano de financiamento

- Mix de financiamento (capitais e respetivos reembolsos);

- Demonstrações dos fluxos de caixa.

#8 Alguns indicadores de rentabilidade do projeto

- VAL ou VLA;

- TIR (taxa mínima de rentabilidade);

- Payback atualizado;

- Ratio benefício/custo

- Retorno do Investimento (ROI)

Todos os indicadores devem ser apoados pela taxa de atualização, análise de risco e análise de sensibilidade.

Resumindo....

A elaboração de um projeto de investimento permite que o empreendedor valide a sua ideia ou melhor, o seu potencial, estando preparado para a respetiva implementação.

Um projeto de investimento deve ser confrontado com a realidade de modo a detetar desvios (positivos e negativos) e explicar a razão da ocorrência deste tipo de fatos.

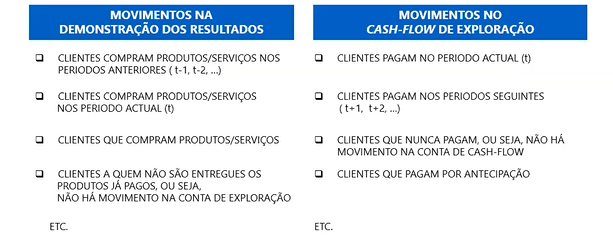

Despesa (ótica financeira) é diferente de custo/gasto (ótica contabilística) e de pagamento (ótica de tesouraria).

Despesa: Ocorre no momento da realização da compra e respeita fatos que originam a obrigação de pagar.

Custo ou gasto: corresponde a um critério de imputação contabilístico dos valores incorporados na produção.

Pagamento: corresponde à saída monetária a partir da empresa.

Alguns fatores chave para elaborar um projeto de investimento

- Os projetos de investimento deverão ser concretos e orientados para objetivos;

- Deverão conjugar a implementação com estratégia;

- Através dos projetos de investimento, estabeleça objetivos, defina responsabilidades e prazos;

- Deverá estar prevista a realização de ações de controlo periódicas de revisão e correção de situações.

Noção de cash flow e avaliação

Fluxo de caixa (de dinheiro) que se espera receber (cash-in flow) e fluxo de caixa (de dinheiro) que se espera pagar (clash-out flow).

Existem 3 documentos base de uma organização:

- Balanço (representa um "flash" da situação patrimonial da empresa num dado momento);

- Demonstração de resultados (fornece informação contabilística em relação a um determinado período respeitante aos proveitos, custos e resultado liquido do exercício. Por outro lado, não fornece diretamente informação sobre receitas/recebimentos e despesas/pagamentos);

- Demonstração de fluxos de caixa.

Como medir a rentabilidade de um projeto de investimento?

Questão: o resultado líquido do exercício (lucro/prejuízo) apurado na demonstração de resultados é adequado para media a rentabilidade de um projeto?

R: Não! O resultado líquido do exercício pode ser diferente (e geralmente é) do cash flow de exploração desse mesmo exercício.

Enumeramos algumas razões:

#1 Procedimentos dos registos contabilísticos

- Os tratamentos contabilísticos têm a ver com exigências legais que não coincidem com as necessidades de outros interessados (acionistas, bancos, etc);

- Consoante as finalidades, pode ser diferente a afetação de determinados proveitos e custos (por exemplo, custos operacionais vs. custos de capital);

- Pode ser diferente a repartição no tempo de custos e proveitos (1 ou mais exercícios).

#2 Valorimetria das existências

Consoante o método utilizado (LIFO, FIFO, Custo Médio Ponderado) num exercício, obtém-se resultados diferentes.

Os desfasamentos entre os métodos são tão mais pronunciados quanto maior for o índice de inflação.

#3 Cálculo das depreciações/reintegrações do exercício (e exercícios seguintes)

As depreciações contabilísticas podem não coincidir com as depreciações fiscais dependendo de necessidades dos fins em vista.

As depreciações fiscais, se excessivas, ficam sujeitas a impostos.

#4 Fatos contabilísticos (conta exploração de um exercício podem não coincidir com os verdadeiros cash-flows de exploração do mesmo exercício

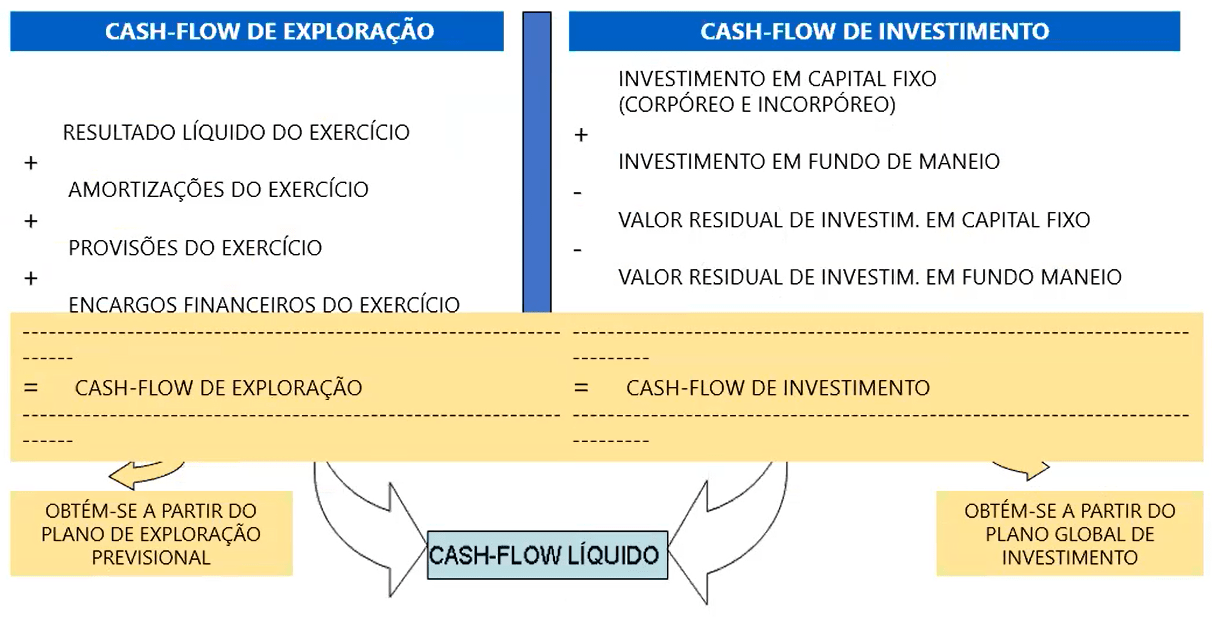

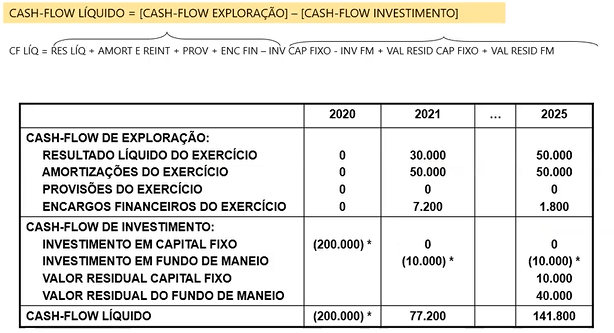

Como é calculado o cash-flow de exploração e o cash-flow de investimento?

Depois de desenvolver balanço e demonstração de resultados previsionais, é importante desenvolver o mapa de cash-flows.

Período de vida do projeto

Do ponto de vista técnico: período de vida em função das características técnicas do projeto e dos processos com as mesmas, correlacionados (em grande parte das vezes) pelo fabricante.

O período de vida técnico (ou tecnológico) pode depender do lançamento de uma nova tecnologia (com menores custos e/ou qualidade.

Por outro lado, do pondo de vista económico: período de vida em função da aceitação do produto no mercado.

O período de vida económico (ou físico) também está associado à duração ótima de exploração (por exemplo, equilíbrio entre os custos crescentes de manutenção e valores decrescentes das vendas).

Questão: qual o período - técnico ou económico - que deve ser escolhido?

Deve escolher-se o período mais curto dos dois (técnico e económico).

Custo de oportunidade

Quando o projeto utiliza recursos da empresa que não estão a ser utilizados, por exemplo, máquinas usadas paradas, terrenos não utilizados, armazéns fechados, mesmo assim, esses bens/equipamentos possuem sempre um custo de oportunidade (CdO).

CdO corresponde ao rendimento perdido pela empresa devido ao facto do projeto poder utilizar esses bens, deixando a empresa de os poder utilizar para outro fim.

Trata-se da remuneração mais baixa que se está disposto a aceitar para o capital a investir.

Representa o poder gerador correspondente ao pior projeto susceptível de ser incluído num programa de investimento.

Taxa de rendibilidade da melhor aplicação alternativa com o mesmo risco.

ou então,

A Taxa de rendibilidade mínima exigida ao projeto pelos investidores.

Ópticas de análise dos cash-flows

- Cash-flow na óptica da rendibilidade (mede os resultados gerados pelo projeto com os meios que lhe deram origem);

- Cash-flow na óptica da solvabilidade (capacidade de um projeto para garantir o cumprimento das dívidas contraídas).

Avaliação a preços correntes ou preços constantes

Não existe uma regra específica para a adoção de cada critério.

Está mais relacionado, no entanto, com o resultado que pretende-se retirar do projeto e com o enquadramento com que está a ser desenvolvido.

Por questões de estimulação, há que faça o mesmo processo tanto a preços correntes como a preços constantes.

Avaliação a preços correntes

Os preços relativos dos bens e serviços variam. Ou seja, os preços do próprio ano em que se registam.

Atualização: faz-se a uma taxa nominal (incorpora o efeito da inflação).

Avaliação a preços constantes

Os preços relativos dos diferentes bens e serviços mantêm-se constantes. Ou seja, os valores são apresentados aos preços do ano de elaboração do projeto (ano zero).

Atualização: faz-se a uma taxa real.

Avaliação na óptica do projecto ou na óptica do investidor

Avaliação na óptica do projecto

A despesa de investimento é constituída pelo capital próprio e capital alheio.

A avaliação nesta óptica não é influenciada pela decisão de financiamento.

Avaliação na óptica do investidor

A despesa de investimento é constituída apenas pelo capital próprio com que entra no projeto.

A avaliação nesta óptica é influenciada pela decisão de financiamento. Ou seja, considera o grau de endividamento.

Assista ao vídeo e saiba como elaborar projeto de investimento para a sua empresa.

Disclaimer: Imagens e texto foram construídos com base na apresentação do Rui Alves.